Céges karácsonyi vacsora és ajándékok adózása

/in adózás, vállalati adózás /by Potó Márta

Karácsonyi céges vacsorák és ajándékok adózása

Közeledik az év vége a cégek karácsonyi partikat rendeznek, melyre hivatalosak a cég dolgozói, esetlegesen a partnerei is. Nagy átlagban egy rövidebb hivatalos rész után, ahol a cég vezetője értékeli az elmúlt évet kezdetét veszi a vacsora, ahol finom ételeket és italokat szolgálnak fel, jobb esetben meghívott vendég, zenész is gondoskodik a szórakoztatásról. A vacsora végét követően a cechet a főnök állja és céges számlát kér. Hogy ne januárban, a számla könyvelésekor érje váratlanul a cég vezetőit a karácsonyi parti adóvonzata, összefoglaljuk az erre vonatkozó adóterheket.

Adóköteles rendezvény

Reprezentációnak minősül és adót kell fizetni utána a karácsonyi ünnepség, melyen vendégül látjuk a dolgozókat és/vagy az üzleti partnereket. A vendéglátás magában foglalja az étel- és italfogyasztást, a szórakoztató programok költségét, a fellépő művészek részére kifizetett díjat, a terembérletet, a szállást (és a hozzá tartozó reggelit) és az utaztatást is. Összefoglalva elmondható, hogy minden olyan költséget, ami a parti megszervezése miatt keletkezett. Ezen költségek ÁFA része nem helyezhető levonásba, így a számlák bruttó értéke lesz a juttatás alapja. A juttatás értékének 1,18 szorosa után 15% SZJA és 13% SZOCHO vagy 10% KIVA terheli a céget.

Példa tao adóalany esetén: ha minden költséget összeadtunk és 1.200.000,- forintra jött ki az ünnepség, akkor az után meg kell fizetni 1.200.000*1,18*15%=212.400,- SZJA-t és 1.200.000*1,18*13%=184.040,- SZOCHO-t, így a cégnek a rendezvény 1.2000.000+212.400+184.040 azaz összesen 1.596.440 forintjába kerül.) Adóteher 33,04% Tao alanyok esetén 27,7% KIVA alanyok esetén.

Nem adóköteles rendezvény

Azok a rendezvények, amelyeket alapvetően munkavégzés céljából rendeznek meg, például egy évértékelő megbeszélés, ahol a cég éves teljesítményének megbeszélésére kerül sor, értékelik a dolgozók munkáját, megbeszélik mik a sikeres tevékenységek, hogyan kívánják folytatni a jövő évben a gazdálkodást és a cég munkavállalói vesznek rajta részt. Ezen rendezvényeknél felmerült költségek (például: terembérlet, hangtechnikai költség, megvilágítás, eszközbérlés) ÁFÁ-ja levonható és elszámolható a társasági adóban többletadó fizetése nélkül.

Azonban, ha ezen a rendezvényen italt és/vagy ételt szolgálnak fel, vagy szórakoztató művészek vesznek rajta részt, akkor ezen utóbbi költések már adókötelesek lesznek. Az előbbi bekezdésben említett módon, azaz a költségek 1,18 szorosa után 15% SZJA és 13% SZOCHO fizetési kötelezettsége lesz a cégnek.

Adóköteles ajándék

Legminimálisabb adóval a SZÉP kártyára jutatott összeg, ami az idei évben extra 200.000,- forinttal emelkedett, fizethető ki a dolgozóknak. Az összeg után 15% SZJA és 13% SZOCHO vagy 10% KIVA fizetési kötelezettsége van a munkáltatónak, látható, hogy itt nem kell az 1,18* szorzót alkalmazni, így adózása kedvezőbb. Adóteher 28% vagy 25% KIVA esetén.

Ha megajándékozzuk évvégén a dolgozónkat, a kiváló teljesítménye miatt például, akkor az a munkaviszonyból adódó jövedelemnek minősül, független, hogy pénzt, ajándéktárgyat vagy utalványt kapott, az értéke lesz a nettó kifizetés és „felbruttózva” bérként kell számfejteni, azaz ha kap egy 10.000,- forint értékű utalványt, akkor 15.038,- forint után kell megfizetni a 13% SZOCHO-t vagy KIVÁ-t, és a 15.038,- forint és a 10.000,- forint különbözete lesz a munkavállalók levonása ami 5.038,- forint, ami magába foglalja az SZJA-t és a TB járulékot. Adóteher 46,5% vagy 43,5% KIVA esetén.

Bor, bonbon, szaloncukor, karácsonyi pulyka és egyéb földi jó ajándékozása csekély értékű ajándéknak minősül, aminek értéke adóéven belül nem haladhatja meg a minimálbér 10%-át, ami 2023-ban 23.200 forint. Egyes meghatározott juttatásnak minősül és az előbbiekben már többször leírt adózás vonatkozik rá, az ajándék értékének 1,18 szorosa után 15% SZJA és 13% SZOCHO vagy 10% KIVA fizetési kötelezettsége van a munkaadónak. Az ajándék ÁFÁ-ja nem vonható le. Adóteher 33,04% Tao alanyok esetén 27,7% KIVA alanyok esetén.

Adómentes ajándék

Az adómentes juttatások terén oly nagy választásunk nem adódik, de ide tartozik a sportrendezvényre szóló belépő, a kulturális rendezvényekre szóló jegy (pl: koncert jegy, állatkerti belépő, színházjegy stb.). Ha olyan utalványt ajándékozunk, ami pénzre nem váltható vissza, csak belépőre vagy jegyre, akkor az is adómentesen adható. Fontos viszont megemlíteni, hogy ahhoz, hogy ez ténylegesen adómentes legyen nyilvántartást kell vezetni arról, hogy kinek és mikor adtuk át a jegyeket, bérleteket, utalványokat.

Nem adóköteles, ha olyan eszközt adunk használatba a munkavállalónk, ami a munkájához kell. Ilyen lehet például egy laptop táska, akár laptoppal együtt vagy nagyobb értékű toll is, viszont itt kiemelném, hogy ezek használatba adás nem adóköteles, ha ajándékba adjuk akkor már adóköteles lesz.

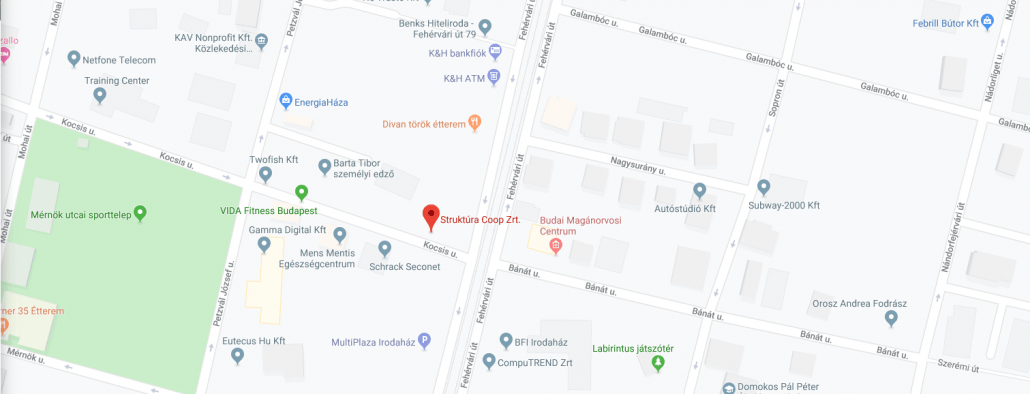

Vállalati könyvelőt, adótanácsadót, bérszámfejtőt keres?

Forduljon a Struktúra Coop szakembereihez!

– több, mint 30 év tapasztalat

– teljes körű könyvelési szolgáltatások

– ügyfélközpontú, digitális fókuszú, innovatív könyvelőiroda

Kövessen minket Facebookon!

Legutóbbi bejegyzések

- Az 5%-os lakásértékesítés alkalmazásának szabályai

- Ingatlan bérbeadás adózása hosszú távon cégként vagy magánszemélyként

- Nem elég csak használni a nyugtát, nyilván is kell tartani!

- ADÓELŐLEG NYILATKOZATOK KITÖLTÉSE

- HOGYAN ALAKULNAK A MUNKASZÜNETI NAPOK, MUNKANAP ÁTHELYEZÉSEK ÉS HOSSZÚ HÉTVÉGÉK 2024-BEN?