A NAV ellenőrzés gyakorlatának változásai az elmúlt években

/in adózás, nav, vállalati adózás /by Juhász Balázs

A NAV EllenőrzésI gyakorlatának változásai az elmúlt években

A digitalizáció fejlődésével gyökeresen átalakult a NAV ellenőrzési gyakorlata is. Míg 5 évvel ezelőtt minden ellenőrzés személyes kapcsolattartás mellet zajlott, nagy hangsúlyt helyezett az adóhatóság a személyes nyilatkozattételre, addig az elmúlt 2-3 évben fehér holló esete az, hogyha személyesen kell eljárni az ellenőrzés során. A kért adatokat szinte kizárólag digitálisan kell továbbítani a revizornak. Személyes nyilatkozattételre szinte csak kivételes esetekben kerül sor.

Az ellenőrzésre történő kiválasztás módszere is sokat változott, a véletlenszerűséget döntő mértékben a kockázatelemzésen alapuló kiválasztás váltotta fel. A NAV rendelkezésére álló adatbázisok óriási segítséget jelentenek az adóelkerülés felderítésben. Az adatszolgáltatás során kapott adatok elemzésével kiszűrik az adatok közötti eltéréseket, és az indított vizsgálatok döntő többsége ezért indul.

Milyen típusú vizsgálatok vannak?

A legegyszerűbb „ellenőrzés” ami igazából nem is vizsgálat, az úgynevezett „támogató eljárás”. Ennek során az adóhatóság jelzi a problémáit, és felszólít 8 napos határidővel – az adateltérések és a hibák javítására, az ellentmondások tisztázására. A hibák javítását követően az adóhatóság rögzíti, hogy a hibák/eltérések javítása megtörtént, az ellentmondások feloldásra kerültek.

A leggyakoribb ellenőrzési mód az úgynevezett „jogkövetési vizsgálat”. Ezen vizsgálat típus során az adóhatóság bekér az adózótól bizonylatokat, nyilvántartásokat, esetlegesen írásbeli nyilatkozatot kér adózótól. Ez a vizsgálat típus vagy egy más cégnél folyamatban lévő ellenőrzéshez kapcsolódik, vagy adateltérések, ellentmondások vizsgálatára irányul. Fontos tudnivaló, hogy ez alatt a vizsgálattípus ideje alatt is van mód önellenőrzésre – esetlegesen hibás bevallások javítására. Az önellenőrzés során feltárt esetleges adóhiányokra csak önellenőrzési pótlékot kell fizetni, bírságot és késedelmi pótlékot nem. Az ellenőrzésre fordítható határidő 30 nap, ami további 30 nappal meghosszabbítható. Az ellenőrzés végén a NAV jegyzőkönyvben rögzíti a tényeket. Mivel ez a vizsgálat nem teremt ellenőrzéssel lezárt időszakot, adóhiányt nem állapíthat meg, viszont az esetleges mulasztásokat – a jegyzőkönyvet követően bírsággal sújthatja.

Viszonylag ritkán fordul elő egy adónem vagy adónemek vizsgálata. A vizsgálat a megbízólevél és az ellenőrzési értesítés átvételével kezdődik. Ettől a naptól kezdve a bevallások nem módosíthatóak. Az ellenőrzésre fordítható határidő alap esetben 90 (a legnagyobb adózók esetén 120) nap. Ez külön engedéllyel maximum háromszor hosszabbítható. Az ellenőrzés során feltárt adóhiányok után bírság kiszabásának van helye. Ennek mértéke alap esetben a feltárt adóhiány 50%-a, bevétel eltitkolás, nyilvántartások meghamisítása esetén 200 %! A bírság mértéke attól is függ, hogy az adózó milyen besorolású (kockázatos, általános vagy megbízható). Ez a vizsgálat ellenőrzéssel lezárt időszakot teremt, csak ritkán ellenőrizhető „felül”. Az ellenőrzés megállapításait a revizor jegyzőkönyvbe foglalja, amire adózó 30 napon belül észrevételt tehet. Fontos, hogy új tényt, körülményt adózó legkésőbb itt nevezhet meg. Az észrevétel beérkezése után az adóhatóság 60 napon belül meghozza I. fokú határozatát, amire adózó 30 napon belül fellebbezhet. Ezt követően hozott II. fokú határozat már jogerős, a keletkezett adóhiány innentől végrehajtható. A II. fokú határozat ellen a bíróságon lehet keresetben megtámadni 30 napon belül.

Leszögezzük, hogy az utóbbi években – a jogkövető magatartást folytató adózók esetében – nem célja a NAV-nak a bírságolás. A cél a legtöbb esetben a hibák javítása és az adók befizetése.

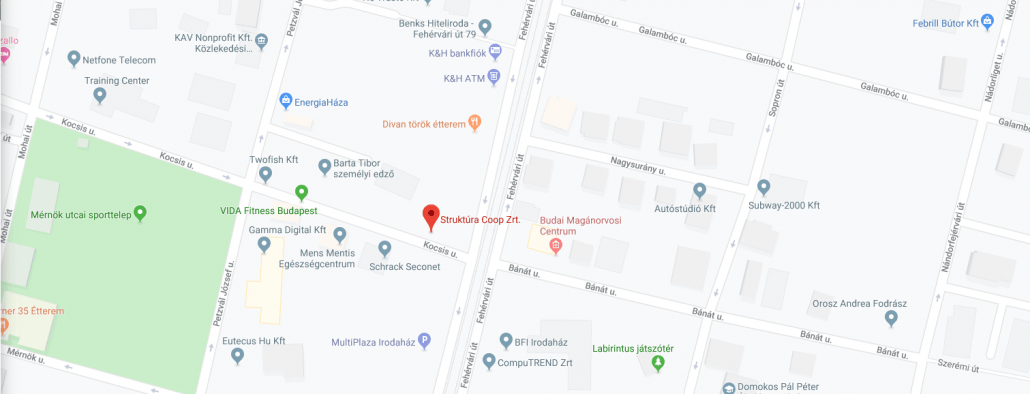

ADÓTANÁCSADÓT KERESS?

NÉZZE MEG SZOLGÁLTATÁSAINKAT ÉS

VEGYE FEL VELÜNK A KAPCSOLATOT!

iroda@struktura-coop.hu

Kövessen minket Facebookon!

Legutóbbi bejegyzések

- Az 5%-os lakásértékesítés alkalmazásának szabályai

- Ingatlan bérbeadás adózása hosszú távon cégként vagy magánszemélyként

- Nem elég csak használni a nyugtát, nyilván is kell tartani!

- ADÓELŐLEG NYILATKOZATOK KITÖLTÉSE

- HOGYAN ALAKULNAK A MUNKASZÜNETI NAPOK, MUNKANAP ÁTHELYEZÉSEK ÉS HOSSZÚ HÉTVÉGÉK 2024-BEN?