Katás (egyéni) vállalkozás alapítása

/in kata /by Potó Márta

Katás (egyéni) vállalkozás alapítása

Egyéni vállalkozást indítása egy könnyű és gyors folyamat, de vannak részek, amelyekre oda kell figyelni.

Ha megbizonyosodtál róla, hogy a kata a legmegfelelőbb vállalkozási számodra és kiválasztottad az adózási formát (főállású, mellékállású vagy emelt) akkor vágj bele. Jó hír, hogy a folyamat összes része online elintézhető.

Egyéni vállalkozás indítása

Első lépésként keresd fel a www.magyarorszag.hu weboldalt azon belül a “Vállalkozás” menüpontot és ott kattints az “Egyéni vállalkozás”-ra.

Válaszd ki az “Egyéni vállalkozói tevékenység megkezdésének bejelentése” lehetőséget, majd a “Ügyintézés indítása” gombra kattintva KAÜ bejelentkezés után benyújthatod a kérelmeket. Add meg a személyes adataid majd kövesd az oldal utasításit.

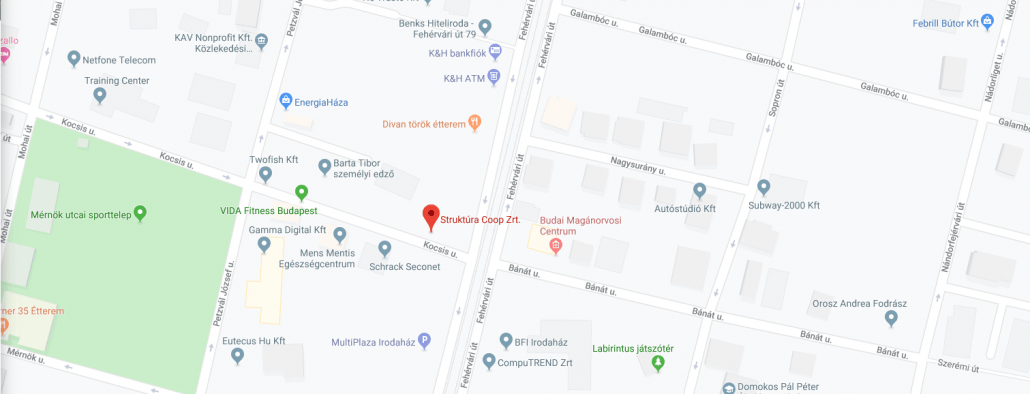

Székhely

Vállalkozásodnak ki kell jelölnöd egy székhelyet, amit a következő oldalon tudsz megtenni. Figyelj rá, hogy mennyiben nem a te tulajdonodban van a bejelentett ingatlan, úgy a tulajdonostól vagy haszonélvezőtől kérned kell egy hozzájárulási nyilatkozatot.

Tevékenységi kör

Előre nézd át a felvehető tevékenységi köröket és Önálló Vállalkozók Tevékenységi Jegyzék kódokat az alábbi oldalon: https://www.ksh.hu/ovtj_kereso

Figyelj rá, hogy vannak engedélyhez és bejelentéshez kötött a tevékenységek, itt nézhetsz utána. https://cegalapitas.net/engedelykoteles-tevekenysegek.html

Ezután folytasd a kitöltést és válaszd ki a neked leginkább megfelelőt. Ne izgulj, később ügyfélkapun keresztül bármikor módosíthatod a tevékenységi köreidet.

További lépések és a kata adózás kiválasztása

Itt jön egy nagyon fontos pont, az adózási adatok megadása, ahol be kell jelölnöd, hogy az megadott lehetőségek közül melyek vonatkozzanak a vállalkozásodra.

- Alanyi adómentesség

Erre általában a válasz “igen” lesz, hiszen szeretnéd kihasználni a KATA nyújtotta lehetőséget. - Közösségi adószám igénylése, ami attól függ, hogy szeretnél-e külföldi adóalanyoknak számlázni.

- Kisadózók tételes adójával kapcsolatos nyilatkozatoknál válaszolj “igen”-nel, hogy bejelentsd magad KATA adózás alá. Ez azért fontos, mert ennek hiányában sima egyéni vállalkozó leszel és több/többféle adót kell fizeted.

- Itt add meg, hogy fő-vagy mellékállású vállalkozó leszel

Végül ne felejtsd el ellenőrizni az adatokat és befejezni a kitöltést. Javasoljuk, hogy mentsd le a kapott dokumentumokat a megfelelő helyekre.

Későbbi kötelezettségek

A kata adózás egy egyszerű adózási forma, de évről évre van néhány kötelezettség, amit nem szabad elfelejteni, különben meg is büntethetnek.

Kata tételes adó fizetése, minden hónapot követő hó 12. napjáig, ami 25, 50 vagy 75 ezer Ft/hónap. Ezt a NAV Kisadózó vállalkozások adója bevételi számlára kell utalnod (10032000-01076349). Ne felejtsd el megadni az egyéni vállalkozói adószámod a közleményben.

Iparűzési adó fizetése évente 2 alkalommal

A KATA adatlap leadásától számított 15 napon belül kell megtenned a bejelentés a helyi önkormányzatok online rendszerében Ügyfélkapun keresztül.

A tételes adózást választóknak két egyenlő részletben kell megfizetni az iparűzési adót a helyi önkormányzat számlájára. Az első részlet befizetési határideje 2022. március 15., a második részleté pedig 2022. szeptember 15. Mértéke 1%-os adókulcs esetén (annak, aki igénybe vette a pandémia miatti kedvezményes adózási módot) évi 25 ezer forint, 2%-os adókulcs esetén évi 50 ezer forint.

Normál iparűzési adó mellett a nettó árbevétel után kell HIPA-t fizetni, ami egy kisadózó esetében a KATA-s bevétel, amelyet lehet csökkenteni.

Kamarai hozzájárulás

A vállalkozásod alapításától számítva 5 napod van a regisztrációt megtenni a BKIK oldalán (https://mkik.hu/vallalkozoi-regisztracio). Ezt követően évente egységesen 5.000 Ft-ot kell fizetned és amit 2022. január 1-jétől nem a vállalkozás székhelye szerinti területi kamarának, hanem a Magyar Kereskedelmi és Iparkamarának, mint országos kamarának kell megfizetni. Utána minden évben március 31-ig kell megfizetni.

Bevételi nyilvántartás vezetése

Sokan nem tudják, de a bevételi nyilvántartás vezetése nem csak akkor kötelező a katások számára, ha csak készpénzes számlát állítanak ki. Naprakészen kell tartani, az bevételeket, mert egy esetleges NAV ellenőrzéskor biztosan ez lesz az első, amit kérni fognak a hatóságok.

Kata bevallás

Minden év február 25-éig kell benyújtani az előző évre vonatkozó kata bevallást benyújtania a Nemzeti Adó- és Vámhivatalhoz.

A 21KATA nyomtatványt (az a 2021-es évre vonatkozik) az Online Nyomtatványkitöltő Alkalmazással egyszerűen kitölthető és beküldhető. Amennyiben a kisadózó vállalkozás éves bevétele nem haladta meg a 12 millió forintot, tehát nem kötelezett a 40 százalékos mértékű adó fizetésére, akkor erről a 21KATA-bevallás főlapján kell nyilatkoznia. Viszont, ha a kisadózó vállalkozás éves bevétele meghaladta a 12 millió forintot, akkor meg kell fizetnie a 40 százalékos mértékű adót, akkor nem nyilatkozatot, hanem bevallást kell benyújtania, a 21KATA 01-es lapján.

Adatszolgáltatási kötelezettség

A bevallásban a katás vállalkozásnak továbbra is adatot kell szolgáltatnia azoknak az üzleti partnereinek a nevéről és címéről, amelyektől a naptári évben 1 millió forintot meghaladó bevételt szerzett. Ezt az adatszolgáltatást a nyomtatvány 21KATA-02-es lapján kell benyújtani.